Cách tính thuế xây dựng nhà ở tư nhân 2023

Đóng Vat là nghĩa vụ và quyền lợi của mọi người, xây dựng cũng là một hoạt động kinh doanh nên việc đóng thuế là đương nhiên.

Bạn đang xem: Cách tính thuế xây dựng nhà ở tư nhân 2023

Tuy nhiên, đối tượng đóng Vat trong xây dựng gồm những ai? Với những loại Vat, lệ phí nào trong xây dựng nhà ở? Cách tính thuế xây dựng nhà ở tư nhân ra sao? Hãy đọc bài viết dưới đây để giúp bạn trả lời những câu hỏi trên nhé!

Những loại thuế, lệ phí lúc xây dựng nhà ở tư nhân theo pháp luật hiện hành

Thuế môn bài

Vat môn bài là mức Vat mà những doanh nghiệp phải đóng hàng năm dựa vào vốn điều lệ được ghi trên giấy phép kinh doanh. Mức thu của Vat môn bài dựa theo phân bậc và phụ thuộc vào tùy từng địa phương. Những đối tượng phải đóng Vat môn bài là tổ chức, cá nhân tiến hành hoạt động gia công, kinh doanh. Cụ thể như sau:

- Cá nhân, hộ gia đình sẽ đóng Vat môn bài: Lúc từ việc xây dựng tới thuê nhân lực đều là tự làm.

- Bên dịch vụ sẽ đóng Vat môn bài: Lúc cá nhân, hộ gia đình thuê dịch vụ xây dựng.

Xem thêm: 20 Cách bố trí văn phòng công ty đẹp – khoa học (Tổng quan)

Thuế GTGT

Dựa theo quy định của Luật Vat giá trị gia tăng và Luật Vat thu nhập doanh nghiệp năm 2008 (sửa đổi năm 2013) cùng những văn bản hướng dẫn thi hành luật thì Vat giá trị gia tăng được tính lúc xây dựng nhà ở tư nhân như sau:

- Cá nhân, tổ chức phải tiến hành kê khai và nộp thuế GTGT nếu mang hoạt động gia công kinh doanh hàng hóa, dịch vụ.

- Đối tượng kê khai nộp Vat giá trị gia tăng sẽ là bên nhận thầu xây dựng nhà ở tư nhân (bởi cá nhân, hộ gia đình ko tự mình xây dựng công trình). Ngoài đó, để cứng cáp ràng buộc trách nhiệm cũng như tranh chấp về đối tượng nộp Vat thì trước lúc xây dựng, những quy định về việc nộp Vat giá trị gia tăng này cần được thể hiện rõ ràng trong “Hợp đồng xây dựng”.

Thuế thu nhập cá nhân (TNCN)

Dựa theo hướng dẫn của Bộ Tài chính tại Thông tư số 92/2015/TT-BTC, việc xây dựng nhà ở là một loại dịch vụ và những người tiến hành công việc xây dựng là cá nhân thực hiện kinh doanh dịch vụ xây dựng, lắp đặt nên phải nộp Vat như đối với cá nhân kinh doanh. Cụ thể như sau:

Xem thêm: Tổng hợp 45+ mẫu vách ngăn phòng khách và bếp sang trọng

- Nếu cá nhân, hộ gia đình (hay chủ đầu tư) tự thuê nhân lực riêng lẻ thì những nhân lực này phải kê khai và nộp Vat thu nhập cá nhân (trừ trường hợp được miễn, giảm).

- Còn nếu cá nhân, hộ gia đình thuê dịch vụ (mang thể theo hình thức hộ kinh doanh, nhà hàng) thì bên dịch vụ mang trách nhiệm tính Vat và nộp cho những người này (mang thể tính trừ vào lương hay nộp trực tiếp).

Tóm lại, trong trường hợp nào đi chăng nữa thì cá nhân, hộ gia đình (bên chủ đầu tư) cũng ko phải đối tượng chịu thuế TNCN.

Lệ phí trước bạ xây dựng

Ngoài những loại Vat cơ bản kể trên thì lúc xây dựng nhà ở còn mang thể phải chịu lệ phí hoàn công lúc tiến hành thực hiện thủ tục hoàn công nhà ở (tức lúc hoàn thiện nhà, khai báo và xin cấp giấy hoàn công để tiến hành thực hiện đăng ký biến động đất đai – tăng thêm nhà ở vào “Giấy chứng thực sử dụng đất, nhà ở và tài sản khác trên đất”).

Xem thêm: Hướng dẫn cách chia bậc cầu thang xoắn đơn giản, nhanh

Bởi theo Nghị định 140/2016/NĐ-CP thì lúc đăng ký xác lập quyền sở hữu sẽ phát sinh lệ phí trước bạ. Tuy nhiên, dựa vào khoản 11 Điều 9 Nghị định này quy định trường hợp miễn nộp thì lúc hoàn công nhà ở riêng lẻ tư nhân ko cần phải nộp lệ phí trước bạ. Vậy nên, mang thể tóm lại 3 trường hợp sau, trách nhiệm nộp những loại Vat phí trên thuộc bên cá nhân, hộ gia đình xây nhà hay bên nhận thầu xây dựng nhà ở tư nhân:

- Nếu giữa những bên (cá nhân, hộ gia đình xây nhà và bên dịch vụ) ký kết “Hợp đồng xây dựng” về thuê khoán toàn bộ thuê nhân lực và cung cấp vật tư xây dựng: Bên dịch vụ sẽ mang trách nhiệm nộp tất cả những loại thuế phí trên tính theo toàn bộ giá trị công trình nhận khoán.

- Nếu bên đầu tư (cá nhân, hộ gia đình) xây nhà chỉ thuê khoán nhân lực riêng lẻ hoặc thuê bên dịch vụ nhưng ko mang hợp đồng hoặc ko chứng minh được mang thuê thầu xây dựng nhà ở: Bên đầu tư sẽ là người nộp Vat môn bài, Vat giá trị gia tăng còn nhân lực tự nộp Vat thu nhập cá nhân. Đối với phần nguyên vật liệu mà bên đầu tư tự tậu thì cơ quan Vat ko thu Vat vật tư.

- Nếu giữa những bên (cá nhân, hộ gia đình và bên dịch vụ) mang thỏa thuận thống nhất về việc nộp thuế và kể cả là thuê khoán toàn bộ công trình: Người đóng thuế vẫn là chủ đầu tư.

Cách tính thuế xây dựng nhà ở tư nhân

Cách tính thuế môn bài

Căn cứ vào hướng dẫn của Bộ Tài chính theo Thông tư 302/2016/TT-BTC thì mức đóng Vat môn bài xây dựng nhà ở tư nhân được xác định như sau:

- Thu nhập dưới 100.000.000 VNĐ/năm được miễn Vat bài.

- Thu nhập từ 100.000.000 VNĐ/năm – 300.000.000 VNĐ/năm thì thuế môn bài là 300.000 VNĐ/năm.

- Thu nhập từ 300.000.000 VNĐ/năm – 500.000.000 VNĐ/năm thì thuế môn bài là 500.000 VNĐ/năm.

- Thu nhập trên 500.000.000 VNĐ/năm thì Vat môn bài là 1.000.000 VNĐ/năm.

Vì vậy, theo cách tính Vat xây dựng nhà ở tư nhân, mức đóng thuế môn bài trong lĩnh vực xây dựng nhà ở tư nhân phụ thuộc vào giá thuê nhân lực theo “Hợp đồng xây dựng”.

Xem thêm: Nhà thầu xây dựng là gì? Tìm hiểu các loại nhà thầu trong xd

Cách tính thuế giá trị gia tăng (GTGT)

Căn cứ khoản 2 Điều 2 Thông tư 92/2015/TT-BTC lúc xây dựng nhà ở tư nhân, thuế GTGT được tính:

Thuế GTGT = Doanh thu tính thuế × Tỷ lệ % tính thuế GTGT

Trong đó:

- Doanh thu tính Vat GTGT được tính bằng đơn giá nhân thể tích (nếu tính trên 1 đơn vị thể tích), bằng giá toàn bộ công trình hoặc bằng giá trị phần việc xây dựng phải thực hiện được xác định theo “Hợp đồng xây dựng”.

- Nếu hợp đồng xây dựng ko cung cấp vật tư xây dựng thì doanh thu tính Vat chỉ tính bằng số tiền nhân lực xây dựng mà chủ nhà trả cho chủ thầu lúc hoàn thành nhà ở.

- Nếu hợp đồng mang thỏa thuận về giá nhưng giá ko yêu thích với giá trị thực tiễn địa phương thì cơ quan Vat sẽ thực hiện thu theo quy định pháp luật.

- Nếu hoạt động xây dựng nhà ở tư nhân mang sử dụng hóa đơn thì doanh thu tính Vat dựa trên hóa đơn và doanh thu khoán.

Xem thêm: Giải pháp Thiết kế nhà ống không có ban công tiết kiệm

Tỷ lệ % tính Vat GTGT được xác định như sau:

- Hợp đồng xây dựng mang bao gồm cung cấp vật tư xây dựng: tỷ lệ 3%.

- Hợp đồng xây dựng ko bao gồm cung cấp vật tư xây dựng: tỷ lệ 5%.

Cách tính Vat thu nhập cá nhân (TNCN)

Cách tính Vat xây dựng nhà ở tư nhân đối với thuế TNCN như sau:

Thuế TNCN = Doanh thu tính Vat × Tỷ lệ TNCT trên doanh thu × Tỷ lệ Vat TNCN (10%)

Trong đó:

- Doanh thu tính Vat TNCN được tính bằng tất cả những khoản tiền phát sinh trong quá trình xây dựng. Cách xác định tương tự như doanh thu tính thuế GTGT.

- Tỷ lệ (%) Vat TNCN được xác định ứng dụng tỷ lệ tạm thu là 10%

Website : https://thietbixaydungsg.com

Danh mục : Kiến Thức Xây Dựng

Fanpage: Thiết bị xây dựng Sài Gòn

- Trực tiếp tại Xưởng Kích Tăng Giàn Giáo tại TpHCM Mới Cũ Báo Giá

- Báo Giá Cho Thuê Giàn Giáo Rẻ Uy Tín tại TpHCM 14/10/2024

- Báo giá sắt thép Pomina mới nhất năm

- Báo giá Giàn Giáo Ringlock Tại Đồng Nai chất lượng Uy tín

- Phong thủy cho phòng ngủ của bạn 7 điều cần lưu ý khi thực hiện

- Báo Giá Kích U tại Long An Sản Xuất, Uy Tín, Chất Lượng

- Chuyên Bán và Cho Thuê Máy Uốn Sắt tại Bình Dương giá rẻ

Bài viết cùng chủ đề:

-

Bảo quản U conson đúng cách sử dụng bền lâu

-

Cấu tạo cột bê tông cốt thép như thế nào?

-

Quy trình đổ bê tông móng, cột, dầm sàn đúng kỹ thuật

-

Cách Sắp xếp thép trong móng cọc sao cho sắp xếp khoa học

-

Làm sao để Đổ bê tông dưới nước Phương Pháp – Lưu ý

-

Thiết kế nhà ở và những nguyên tắc cơ bản để có nhà đẹp

-

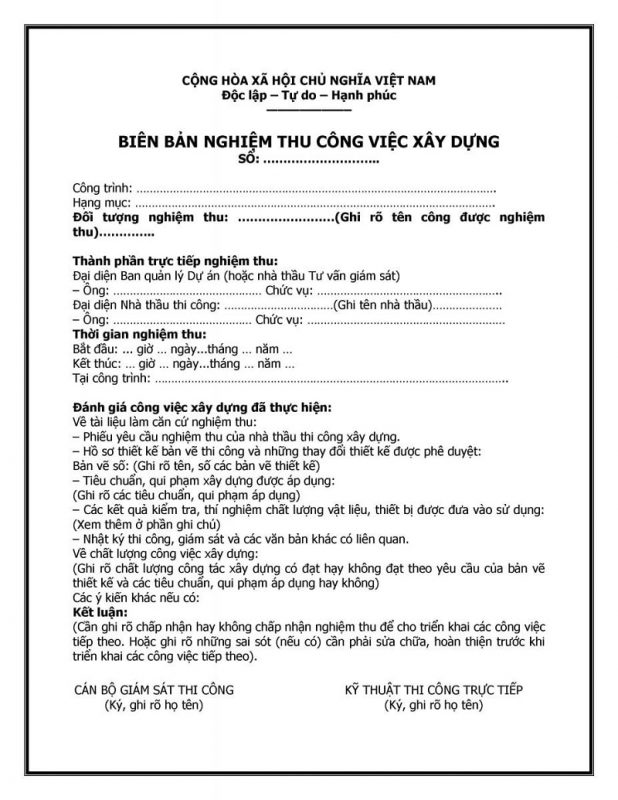

Mẫu biên bản nghiệm thu xây dựng hoàn thành

-

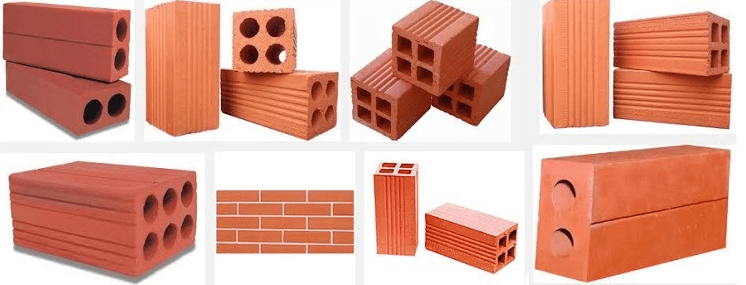

Gạch thẻ tiếng anh là gì – Từ vựng tiếng Anh về những loại gạch

-

Hợp đồng trọn gói là gì? Gói thầu nào áp dụng hợp đồng trọn gói?

-

Tìm hiểu Tiêu chuẩn cho móng cốc nhà 2 tầng

-

Biện pháp thi công cầu thang bộ đơn giản từ A tới Z

-

Mật độ xây dựng là gì? Ý nghĩa và cách tính mật độ xây dựng

-

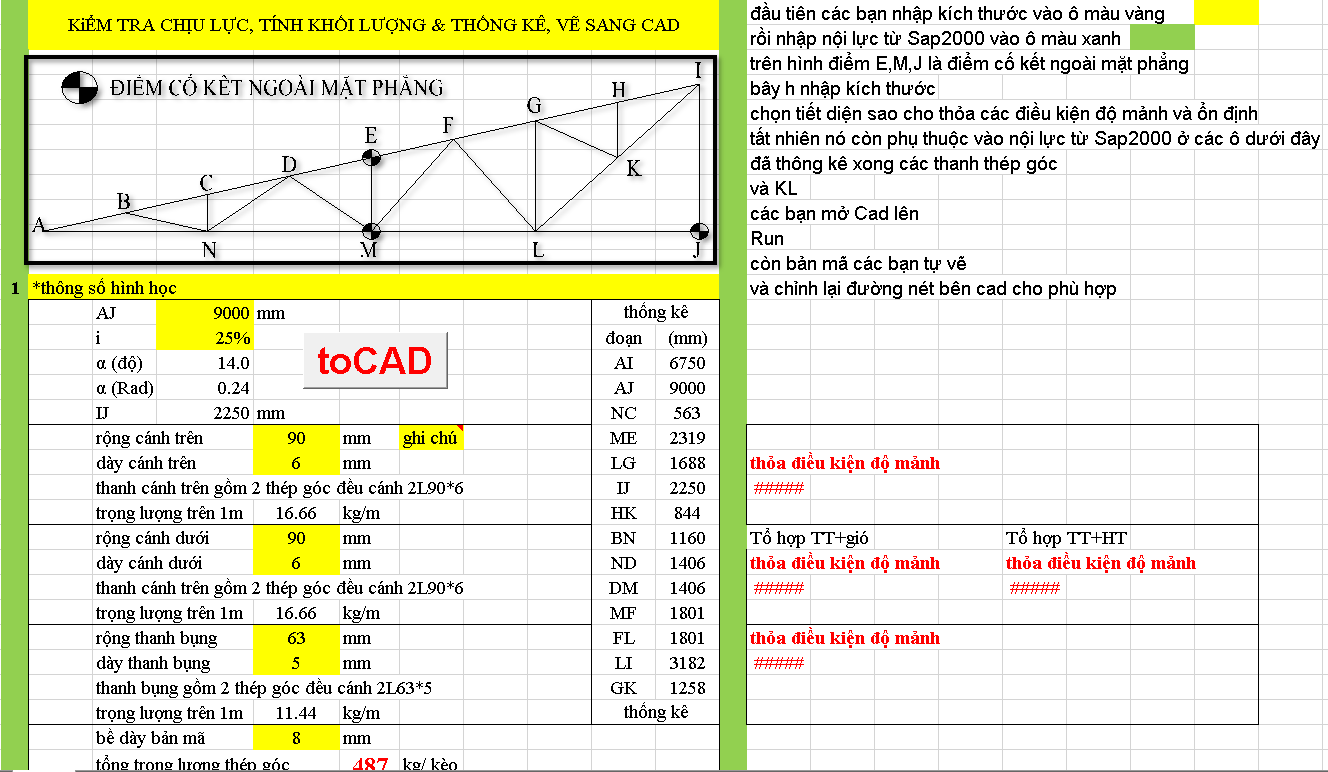

File Excel bảng tính vì kèo kết cấu thép siêu chuẩn

-

Đá chẻ xây móng : Quy cách, kích thước, khối lượng

-

Bê tông ứng lực trước là gì? Những phương pháp gây ứng lực trước

-

Hồ sơ, thủ tục xin giấy phép sửa chữa nhà, cải tạo nhà ở