Thuế xây dựng nhà ở? Các loại thuế phải nộp khi xây dựng nhà ở?

Dưới đây là bài phân tích mới nhất của Luật Dương Gia thuế xây dựng nhà ở và những loại thuế phải nộp lúc xây dựng nhà ở theo quy định mới nhất năm 2023.

Ngày nay dân số nước ta ngày càng tăng và sở hữu số dân là 90 triệu dân kéo những vấn đề về kinh tế, văn hóa xã hội và trong đó thì nhu cầu nhà ở ngày càng tăng. Mọi người ai cũng muốn sở hữu cho mình một căn hộ để an cư lạc nghiệp nhưng điều mọi người đều băn khoăn nhất lúc xây nhà ở thì sở hữu phải nộp thuế hay ko? Những loại thuế phải nộp bao gồm những loại nào? ai là những đối tượng phải nộp theo những quy định của pháp luật.

Hiện nay, thuế là một trong nguồn thu nhập của ngân sách và nó vừa là quyền và nghĩa vụ của mọi cá nhân, tổ chức đóng góp để phát triển kinh tế xã hội của giang sơn.

Theo quy định của Luật thuế thu nhập cá nhân năm 2007 sửa đổi, bổ sung năm 2012, Luật thuế thu nhập doanh nghiệp năm 2008 sửa đổi năm 2013 và Luật thuế giá trị gia tăng năm 2008, sửa đổi bổ sung năm 2013 và năm 2016 lúc những cá nhân tổ chức sở hữu hoạt động xây dựng nhà thuộc những đối tượng phải thực hiện kê khai, đăng ký, nộp thuế giá trị gia tăng, thuế thu nhập cá nhân đối với cá nhân, hộ gia đình tự sắm vật liệu xây dựng và thuê nhân lực lẻ thì chủ đầu tư là người nộp thuế thay những nhân lực đó vì những nhân lực xây dựng đó là đối tượng chịu thuế theo quy định và thuế thu nhập doanh nghiệp đối với những doanh nghiệp sở hữu hoạt động kinh doanh trong hoạt động xây dựng với cơ thuế quan địa phương nơi đăng ký kinh doanh hoặc nơi thực hiện việc xây dựng những công trình, nhưng thực trạng hiện nay thì sở hữu nhiều những nhà thầu xây dựng lúc nhận thầu xây dựng như là xây nhà ở riêng lẻ của những người dân thì ko thực hiện kê khai nộp thuế theo quy định.

Do đó, đối với tổ chức doanh nghiệp thì lúc xây dựng nhà ở thì sẽ phải nộp thuế thu nhập doanh nghiệp và thuế giá trị gia tăng, còn đối với đối cá nhân, hộ gia đình thì sẽ nộp thuế thu nhập cá nhân và thuế giá trị gia tăng như sau:

Đối với thuế thu nhập doanh nghiệp phải nộp lúc xây dựng nhà ở

Theo quy định của pháp luật thì hiện nay thuế thu nhập doanh nghiệp đóng vai trò rất quan yếu trong nền kinh tế thị trường trong đó thì những nhà đầu tư sinh lợi nhuận từ hoạt động gia công kinh doanh song song họ cũng những người nộp loại thuế này vì loại thuế này là một những trong loại thuế trực thu lúc những doanh nghiệp phải nộp như doanh nghiệp tư nhân, siêu thị trách nhiệm hữu hạn, siêu thị cổ phần… được tính dựa trên thu nhập chịu thuế trong kỳ tính thuế lúc gia công kinh doanh hàng hóa, cung ứng dich vụ thu được lúc kinh doanh.

Số thuế thu nhập doanh nghiệp phải nộp của những tổ chức doanh nghiệp = những thu nhập chịu thuế lúc tính thuế thu nhập doanh nghiệp – những khoản thu nhập mà những doanh nghiệp được miễn thuế theo quy định tại khoản 3 Điều 1 Luật thuế thu nhập doanh nghiệp sửa đổi năm 2013 x thuế suất 25% trừ những trường hợp mà pháp luật quy định ưu đãi về thuế suất và đối với những hoạt động tìm kiếm, thăm dò, khai thác dầu khí và tài nguyên quý hiếm khác từ 32% tới 50% yêu thích với từng dự án, từng cơ sở kinh doanh và những khoản lỗ được kết chuyển từ những năm trước.

Đối với thuế thu nhập cá nhân phải nộp lúc xây dựng nhà ở

Hiện nay, thuế thu nhập cá nhân là những khoản tiền mà những người phát sinh thu nhập phải trích một phần tiền vào ngân sách quốc gia vì thuế thu nhập cá nhân cũng là một trong những loại thuế trực thu thu trực tiếp của người nộp thuế

Xem thêm: Mang phải đóng phí xây dựng cơ sở hạ tầng tại địa phương?

Lúc những hộ gia đình, cá nhân xây nhà ở riêng lẻ tự sắm vât liệu xây dựng và tự thuê công nhân xây dựng lẻ ko sở hữu hợp đồng lúc xảy nhà hoặc sở hữu thuê sở hữu siêu thị, tổ chức xây dựng nhưng ko chứng minh được và ko sở hữu bất cứ được hồ sơ tài liệu nào về việc đã thuê thầu xây dựng thì trường hợp này người nộp thuế là cá nhân, hộ gia đình xây nhà phải nộp thuế thay cho công nhân xây dựng nhà theo từng lần phát sinh lúc xây dựng nhà ở.

Số thuế thu nhập cá nhân mà những cá nhân, hộ gia đình lúc xây dựng nhà ở = Doanh thu tính thuế của những giá trị của những công trình xây dựng nhà ở hoặc khối lượng của công trình xây dựng được nghiệm thu, khối lượng bàn giao công trình, hạng mục những công trình hoàn thành trong năm dương lịch ko bao gồm doanh thu tính thuế của giá trị nguyên vật liệu xây dựng x tỷ lệ thuế thu nhập cá nhân là 2% đối với những cá nhân nộp thuế từng lần phát sinh cũng vận dụng tương tự như đối với những cá nhân nộp thuế khoán.

Đối với thuế giá trị gia tăng phải nộp lúc xây dựng nhà ở

Ngoài loại thuế trực thu thì hiện nay còn sở hữu thêm loại thuế gián thu trong đó thì thuế giá trị gia tăng là một trong những loại thuế đó đánh vào trực tiếp vào giá bán của những sản phẩm, hàng hóa, dịch vụ của nhà cung cấp những mặt hàng đó thay cho những người tiêu tiêu dùng những sản phẩm để nộp vào ngân sách quốc gia, góp phần đảm bảo nguồn thu nhập cho ngân sách quốc gia nhằm phát triển kinh tế quốc gia, củng cố nền an ninh quốc phòng của giang sơn.

Lúc xây dựng nhà ở tư nhân thì lúc những chủ thầu nhận thi công công trình xây dựng phải ký hợp đồng xây dựng với chủ nhà và thỏa thuận về việc nộp thuế vào ngân sách quốc gia, tức là theo như quy định trên thì nếu nhà thầu nhận khoán gọn công trình thì họ sẽ phải kê khai nộp thuế giá trị gia tăng và thuế thu nhập doanh nghiệp trên toàn bộ giá trị công trình lúc xây dựng nhà ở cho chủ nhà.

Căn cứ theo quy định tại khoản 2 Điều 2 Thông tư 92/2015/TT-BTC cách xác định số thuế phải nộp như sau:

Căn cứ tính thuế GTGT mà chủ đầu tư phải nộp lúc xây dựng nhà ở = doanh thu tính thuế giá trị gia tăng là những khoản x tỷ lệ thuế giá trị gia tăng.

Đối với giá tính thuế những hoạt động xây dựng cho những phần công việc bàn giao đã thực hiện hoặc lúc tính giá tính thuế cho những hạng mục công trình và những phần công việc đã thực hiện lúc chưa tính phần chưa sở hữu thuế giá trị gia tăng. Còn đối với những công trình xây dựng ko bao thầu vật liệu xây dựng thì lúc tính thuế giá trị gia tăng sẽ ko bao gồm những giá trị của những nguyên vật liệu xây dựng này.

Xem thêm: Kích thước cửa cổng hợp phong thủy | Cửa 1 cánh 2 cánh

Trạng sư tư vấn pháp luật trực tuyến qua tổng đài: 1900.6568

Trong đó đổi với trường hợp tỷ lệ thuế giá trị gia tăng với những dịch vụ xây dựng ko bao thầu vật liệu là 2% thuế suất.

Mức thuế suất thuế giá trị gia tăng mà chủ thầu phải chịu lúc xây dựng nhà ở thông thường là 10 %

Còn doanh thu tính giá trị gia tăng là những doanh thu theo quy định của pháp luật phải thuộc diện chịu thuế của toàn bộ những số tiền thu được lúc bán hàng hóa, dịch vụ phát sinh trong kỳ tính thuế lúc những doanh nghiệp, cá nhân sở hữu hoạt động kinh doanh những sản phẩm hàng hóa, dịch vụ theo quy định của pháp luật.

Trường hợp nộp thuế theo pháp thuế khoán mà sở hữu những cá nhân sở hữu sử dụng hóa đơn bán lẻ của chi cục thuế thì những doanh thu khoán và phần ghi trên hóa đơn, chứng từ.

Nếu những cá nhân thuộc đối tượng chịu thuế ko thể tự mình xác định được doanh thu lúc tính thuế giá trị gia tăng theo phương pháp khoán hoặc việc những cá nhân xác định doanh thu tính thuế thấp hơn ko còn yêu thích với thực tế lúc tính thuế thì cơ thuế quan sở hữu quyền ấn định doanh thu tính thuế khoán lúc tính thuế giá trị gia tăng tại thời khắc tính thuế theo quy định của pháp luật.

Tất cả những quy định trên đây là những loại thuế phải nộp lúc xây dựng nhà ở của những cá nhân, hộ gia đình, tổ chức, doanh nghiệp vào ngân sách quốc gia nhằm đảm bảo nguồn thu nhập của ngân sách quốc gia vừa là nghĩa vụ những cá nhân, tổ chức trong nền kinh tế thị trường.

Xem thêm: Mẫu đơn đề xuất cấp giấy phép xây dựng nhà ở và theo dự án

Nội Dung Bài Viết

1. Nghĩa vụ nộp thuế lúc xây dựng công trình tư nhân

Tóm tắt câu hỏi:

Xin chào trạng sư! Trường hợp của gia đình tôi như sau rất mong nhận được sự tư vấn của trạng sư. Vừa rồi gia đình tôi tiến hành xây dựng nhà ở xong, cơ quan yêu cầu gia đình tôi phải đóng thuế xây dựng nhà ở. Tôi ko biết cơ thuế quan yêu cầu như vậy sở hữu đúng theo quy định của pháp luật ko? Rất mong nhận được sự tư vấn của trạng sư! Tôi xin chân tình cảm ơn!

Trạng sư tư vấn:

Theo Luật Thuế giá trị gia tăng (GTGT) và Luật Thuế thu nhập doanh nghiệp (TNDN) thì mọi tổ chức, cá nhân sở hữu phát sinh doanh thu chịu thuế đều phải kê khai nộp thuế theo luật định. Trong đó, lĩnh vực thuế xây dựng tư nhân thì chủ thầu lúc nhận thi công công trình phải đăng ký hợp đồng xây dựng, kê khai nộp thuế môn bài, GTGT, thuế TNDN tại cơ quan quản lý thuế nơi sở hữu công trình xây dựng…

Đống thời về vấn đề nộp thuế lúc xây dựng công trình tư nhân được Tổng cục thuế hướng dẫn về việc nộp thuế như sau:

Ngày 11/11/2004 Tổng cục Thuế đã sở hữu Công văn số 3700 TCT/DNK về việc thu thuế đối với hoạt động xây dựng nhà tư nhân, tại công văn này Tổng cục Thuế yêu cầu: ‘… Cục thuế những tỉnh, thành phố trực thuộc trung ương tăng cường giải pháp quản lý, phối hợp với những ngành chức năng sở hữu liên quan và chính quyền địa phương sở hữu giải pháp xử lý kiên quyết đối với những đối tượng nhận thầu xây dựng ko đăng ký kê khai nộp thuế nhằm thu gần như thuế theo Luật định đối với hoạt động xât dựng nhà tư nhân, thay vì vận dụng giải pháp thu thuế chủ hộ nộp thay chủ thầu xây dựng… ‘

Căn cứ những quy định trên nhận thấy rằng:

– Tổ chức, cá nhân nhận thầu xây dựng nhà (ko phân biệt sở hữu bao gồm hay ko bao gồm nguyên vật liệu) sau gọi là bên nhận thầu xây dựng thì bên nhận thầu là người nộp thuế và sở hữu nghĩa vụ phải đăng ký, kê khai và nộp thuế Giá trị gia tăng, thuế Thu nhập doanh nghiệp với cơ thuế quan địa phương (nếu tổ chức, cá nhân là cơ sở sở hữu hoạt động kinh doanh thường xuyên) hoặc nơi thực hiện xây dựng công trình (nếu tổ chức, cá nhân ko sở hữu hoạt động kinh doanh thường xuyên).

Xem thêm: Hồ sơ quyết toán công trình xây dựng gồm những gì? tìm hiểu

– Cơ quan quản lý thuế sở hữu quyền yêu cầu tổ chức, cá nhân sở hữu nhà xây (chủ đầu tư) cung cấp thông tin, tài liệu liên quan tới việc xác khái niệm vụ thuế của bên nhận thầu và yêu cầu chủ đầu tư phối hợp với cơ quan quản lý thuế để thực hiện pháp luật về thuế.

– Chủ đầu tư sở hữu trách nhiệm cung cấp thông tin liên quan tới việc xác khái niệm vụ thuế của bên nhận thầu xây dựng nhà cho cơ quan quản lý thuế; yêu cầu bên nhận thầu xây dựng giao hoá đơn lúc hoàn thành công trình xây dựng.

– Trường hợp bên nhận thầu xây dựng nhà ko kê khai nộp thuế thì bên nhận thầu xây dựng sẽ bị xử lý về hành vi ko kê khai nộp thuế.

Trường hợp của gia đình bạn ko phải là đối tượng chịu thuế mà là bên chủ thầu xây dựng, lúc được cơ thuế quan yêu cầu nộp thuế bạn cần giải trình với cơ thuế quan lúc cung cấp những thông tin, tài liệu liên quan tới xác khái niệm vụ thuế của bên nhận thầu. Tuy nhiên bạn cũng sở hữu thể thỏa thuận với chủ thầu về người đứng ra nộp thuế là gia đình bạn hay chủ thầu xây dựng.

2. Xây nhà ở sở hữu phải nộp thuế thu nhập cá nhân ko?

Tóm tắt câu hỏi:

+ Thuế môn bài + Thuế GTGT + Thuế TNCN. Tất nhiên thông tin trên là Tờ “Những điều cần biết về thuế xây dựng cơ bản nhà ở tư nhân”, dựa vào Thông tư 129/2008/TT-BTC. Tờ giấy này sở hữu ghi: “Trường hợp chủ hộ gia đình tự sắm vật tư xây dựng và tự thuê công nhân xây dựng lẻ (Ko hợp đồng) hoặc sở hữu thuê thầu xây dựng nhưng ko cung cấp được hợp đồng và những căn cứ đã chứng minh đã thuê thầu xây dựng thì chủ hộ gia đình là người phải nộp thuế thay”. Giá tiền công xây dựng 1m2 để tính thuế: 500.000 đồng/m2. Xin những anh chị bớt chút thời kì tư vấn giúp gia đình chúng tôi và nhiều gia đình khác một số câu hỏi sau:

Xem thêm: Quy định về diện tích tối thiểu của căn hộ chung cư

1. Thông tin này của UBND phường gửi cho gia đình chúng tôi sở hữu đúng ko? Gia đình tôi sở hữu phải là người nộp thuế TNCN vì chúng tôi ko thuộc diện kinh doanh, chỉ xây nhà để ở?

2. Giá tiền công xây dựng 1m2 để tính thuế: 500.000 đồng/m2 là dựa trên cơ sở nào?

Xem thêm: Trình tự, thủ tục cấp giấy phép xây dựng nhà ở mới

3. Thông tin của Phường ghi rõ: “Quá thời kì nói trên (hạn nộp), nếu hộ gia đình ông (bà) ko chấp hành… UBND phường giao phòng ban Đội thuế, Địa chính – Xây dựng, Tổ chức trật tự thành phố và Khu vực trưởng khu vực liên quan tổ chức tống đạt thông tin tới hộ ông (bà) nói trên và kiểm tra việc chấp hành nộp thuế xây dựng cơ bản của gia đình”. Nội dung thông tin này đúng hay sai? Gia đình chúng tôi tha thiết mong phúc đáp và trân trọng cảm ơn Nhà hàng luật Dương Gia rất nhiều.

Trạng sư tư vấn:

Công văn 3700/TCT/DNK ngày 11 tháng 111 năm 2004 của Tổng cục thuế hướng dẫn như sau:

Nhằm thực hiện thu thuế GTGT, thuế TNDN đúng quy định của Luật và những văn bản hướng dẫn thi hành Luật. Tổng cục thuế yêu cầu Cục thuế những địa phương tăng cường giải pháp quản lý, phối hợp với những ngành chức năng liên quan và chính quyền địa phương sở hữu giải pháp xử lý kiên quyết đối với những đối tượng nhận thầu xây dựng ko đăng ký kê khai nộp thuế, nhằm thu gần như thuế theo Luật định đối với hoạt động xây dựng nhà tư nhân, thay vì vận dụng giải pháp thu thuế chủ hộ nộp thay chủ thầu xây dựng. Tổng cục thuế sẽ báo cáo Bộ Tài chính nghiên cứu trình cấp sở hữu thẩm quyền quy định trong việc quản lý thuế yêu thích với thông lệ quốc tế theo hướng thực hiện khấu trừ trước lúc chủ hộ chi trả tính sổ.

Thông tư 129/2008/TT-BTC đã hết hiệu lực, hiện nay thuế liên quan tới hoạt động xây dựng nhà của hộ gia đình được quy định trong Thông tư 92/2015/TT-BTC. Tại khoản 1 Điều 1 Thông tư 92/2015/TT-BTC quy định:

Người nộp thuế theo hướng dẫn tại Chương I Thông tư này là cá nhân trú ngụ bao gồm cá nhân, nhóm cá nhân và hộ gia đình sở hữu hoạt động gia công, kinh doanh hàng hóa, dịch vụ thuộc tất cả những lĩnh vực, ngành nghề gia công, kinh doanh theo quy định của pháp luật (sau đây gọi là cá nhân kinh doanh). Theo bạn trình bày, gia đình bạn sở hữu thuê người xây nhà nên bên thầu xây nhà mới là bên phát sinh thu nhập (lợi nhuận) từ việc cung cấp hoạt động xây dựng.

Như vậy người sở hữu nghĩa vụ nộp thuế trong trường hợp này là bên thầu xây dựng, gia đình bạn ko sở hữu trách nhiệm nộp thuế liên quan tới hoạt động xây dựng.

Tùy vào tính chất thường xuyên của hoạt động kinh doanh (hoạt động xây dựng), bên thầu xây dựng sở hữu thể lựa sắm một trong hai phương pháp tính thuế là phương pháp khoán hoặc phương pháp tính thuế theo từng lần phát sinh. Dù tính thuế theo phưng pháp nào thì số thuế phải nộp cũng được tính như sau:

Số thuế GTGT phải nộp

=

Doanh thu tính thuế GTGT

x

Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp

=

Doanh thu tính thuế TNCN

x

Tỷ lệ thuế TNCN

Trong đó:

+) Doanh thu tính thuế giá trị gia tăng và doanh thu tính thuế thu nhập cá nhân là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoả hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ những hoạt động gia công, kinh doanh hàng hóa, dịch vụ. Trường hợp cá nhân kinh doanh ko xác định được doanh thu tính thuế khoán hoặc xác định ko yêu thích thực tế thì cơ thuế quan sở hữu thẩm quyền ấn định doanh thu tính thuế khoán theo quy định của pháp luật về quản lý thuế.

+) Tỷ lệ thuế giá trị gia tăng là 5%; tỷ lệ thuế thu nhập cá nhân là 2%.

Theo bạn trình bày, cơ thuế quan ấn định 500.000 đồng/m2 để làm căn cứ xác định doanh thu tính thuế. Mức giá ấn định này sở hữu thể do ko sở hữu căn cứ để xác định doanh thu của bên thầu xây dựng hoặc xác định nhưng ko yêu thích với thực tế. Tuy nhiên để xem mức 500.000 đồng/m2 mà cơ thuế quan ấn định sở hữu quá cao so với thực tế hay ko bạn cần đối chiếu với giá dịch vụ xây dựng trung bình trên thị trường.

Xem thêm: Những mẫu nhà ống 3 tầng mặt tiền 4m hiện đại đẹp, tìm hiểu

Như đã phân tích ở trên, người nộp thuế là bên thầu xây dựng nên trường hợp này gia đình bạn cần trình bày rõ với cơ thuế quan theo những căn cứ pháp luật trên.

3. Trách nhiệm đóng thuê lúc xây nhà

Tóm tắt câu hỏi:

Vừa qua tôi sở hữu xây dựng một ngôi nhà ở cấp 4: 40m2. Vật liệu do chủ nhà tự sắm. Tôi sở hữu thuê thầu xây dựng (cá nhân) sở hữu mã số thuế cá nhân. sở hữu hiệp đồng xây dựng, nhưng ko chỉ rõ bên nào phải nộp thuế xây dựng. Xin hỏi trong trường hợp này việc đóng thuế xây dựng sẽ do ai chịu trách nhiệm. nếu nộp thì cách tính như thế nào? Xin chân tình cảm ơn?

Trạng sư tư vấn:

Xem thêm: Xây dựng nhà ở riêng lẻ thuộc xã sở hữu cần xin giấy phép ko?

Theo khoản 4 Điều 3 Thông tư 219/2013/TT-BTC quy định về người nộp thuế: “Cá nhân, hộ gia đình, nhóm người kinh doanh độc lập và những đối tượng khác sở hữu hoạt động gia công, kinh doanh, nhập khẩu.”

Căn cứ theo Công văn số 3700/TCT/DNK ngày 11 tháng 11 năm 2004 của Tổng cục Thuế về việc thu thuế đối với hoạt động xây dựng nhà ở tư nhân sở hữu nếu rõ: “Theo quy định của Luật thuế giá trị gia tăng và Luật thuế thu nhập TNDN và những văn bản thi hành Luật thì: Đối tượng nộp thuế Giá trị gia tăng và thuế thu nhập doanh nghiệp là những tổ chức, cá nhân sở hữu hoạt động gia công, kinh doanh, hàng hóa, dịch vụ.

Theo quy định nêu trên thì những tổ chức, cá nhân sở hữu hoạt động xây dựng là đối tượng phải đăng ký, kê khai nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp với cơ thuế quan địa phương nơi đăng ký kinh doanh hoặc nơi thực hiện việc xây dựng công trình…”

Từ quy định trên sở hữu thể thấy, đối với lĩnh vực thuế xây dựng nhà tư nhân thì chủ thầu lúc nhận thi công công trình phải xác lập hợp đồng xây dựng, kê khai nộp thuế môn bài, thuế giá trị gia tăng, thuế thu nhập doanh nghiệp tại cơ quan quản lý thuế nơi sở hữu công trình đang xây dựng. Do đó, chủ thầu là người phải sở hữu trách nhiệm nộp thuế.

Xem thêm: Cải tạo nhà ở được miễn giấy phép, 2 trường hợp dưới đây

Trong trường hợp này, dù chủ hộ gia đình tự sắm vật liệu, trong hợp đồng xây dựng ko sở hữu thỏa thuận ai phải nộp thuế nhưng theo quy định của pháp luật trên thì chủ thầu xây dựng là người phải nộp thuế vì chủ thầu là tổ chức, cá nhân sở hữu kinh doanh độc lập là đối tượng chịu thuế theo Thông tư 219/2013/TT-BTC.

Tuy nhiên, sở hữu trường hợp chủ hộ gia đình sở hữu thể là người nộp thuế lúc trong hợp đồng xây dựng bên chủ thầu và chủ hộ gia đình sở hữu thỏa thuận chủ hộ gia đình sở hữu trách nhiệm kê khai nộp thuế.

* Đối với cách tính thuế căn cứ quy định như sau:

– Thuế giá trị gia tăng: Căn cứ tính thuế là giá tính thuế và thuế suất.

Theo điểm g, khoản 1 Điều 7 của Luật giá trị gia tăng 2008 quy định như sau: “Đối với hoạt động xây dựng, lắp đặt là giá trị công trình, hạng mục công trình hay phần công việc thực hiện bàn giao chưa sở hữu thuế giá trị gia tăng. Trường hợp xây dựng, lắp đặt ko bao thầu nguyên vật liệu, máy móc, thiết bị thì giá tính thuế là giá trị xây dựng, lắp đặt ko bao gồm giá trị nguyên vật liệu và máy móc, thiết bị;” Thuế giá trị gia tăng là 10%.

-Thuế thu nhập doanh nghiệp: căn cứ tính thuế là thu nhập tính thuế và thuế suất.

Theo Điều 7 Luật thuế thu nhập doanh nghiệp 2008 quy định như sau:

“ 1. Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và những khoản lỗ được kết chuyển từ những năm trước.

2. Thu nhập chịu thuế bằng doanh thu trừ những khoản chi được trừ của hoạt động gia công, kinh doanh cùng thu nhập khác, kể cả thu nhập nhận được ở ngoài Việt Nam.

3. Thu nhập từ hoạt động chuyển nhượng bất động sản phải xác định riêng để kê khai nộp thuế.

Chính phủ quy định khía cạnh và hướng dẫn thi hành Điều này.”

Ngoài ra, khoản 6 Điều 1 Luật thuế thu nhập doanh nghiệp sửa đổi 2013 quy định thuế suất như sau:

“1. Thuế suất thuế thu nhập doanh nghiệp là 22%, trừ trường hợp quy định tại khoản 2, khoản 3Điều này và đối tượng được ưu đãi về thuế suất quy định tại Điều 13 của Luật này.

Xem thêm: Cột điện bê tông cốt thép ly tâm Tiêu chuẩn Quốc gia TCVN

Những trường hợp thuộc diện vận dụng thuế suất 22% quy định tại khoản này chuyển sang ápdụng thuế suất 20% kể từ ngày 01 tháng 01 năm 2016.

2. Doang nghiệp sở hữu tổng doanh thu năm ko quá 20 tỷ đồng vận dụng thuế suất 20%.

Doanh thu làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dựng thuế suất 20% tại khoản này là doanh thu của nam trước ngay tắp lự kề.

3. Thuế suất thuế thu nhập doanh nghiệp đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt nam từ 32% tới 50% yêu thích với từng dự án, từng cơ sở kinh doanh. Chính phủ quy định khía cạnh và hướng dẫn thi hành Điều này.”

4. Những khoản thuế phải nộp lúc xây dựng nhà ở riêng lẻ

Tóm tắt câu hỏi:

Năm 2015 tôi nhờ người thân ở quê ra xây dựng nhà (tôi tự sắm nguyên vật liệu), khoảng trống xây dựng 80m2 sở hữu giấy phép xây dựng tôi ko sở hữu bằng cấp về xây dựng hiện thuế ở phường yêu cầu tôi nộp thuế xây dựng sắp 7 triệu đồng, vậy sở hữu đúng ko?

Trạng sư tư vấn:

Theo hướng dẫn tại Công văn 3700/TCT/DNK về việc nộp thuế lúc xây dựng nhà ở như sau:

“Theo quy định của Luật thuế giá trị gia tăng và Luật thuế thu nhập doanh nghiệp và những văn bản thi hành Luật thì: Đối tượng nộp thuế GTGT và thuế TNDN là những tổ chức, cá nhân sở hữu hoạt động gia công, kinh doanh hàng hoá, dịch vụ.

Xem thêm: Nhà Phố trong Tiếng Anh là gì: Định Nghĩa, Ví Dụ Anh Việt

Theo quy định nêu trên thì những tổ chức, cá nhân sở hữu hoạt động xây dựng là đối tượng phải đăng ký, kê khai nộp thuế giá trị gia tăng và thuế thu nhập doanh nghiệp với cơ thuế quan địa phương nơi đăng ký kinh doanh hoặc nơi thực hiện xây dựng công trình, nhưng hiện nay nhiều nhà thầu xây dựng lúc nhận thầu xây dựng (nhất là nhà ở của người dân) ko thực hiện kê khai nộp thuế theo đúng Luật;

…”.

Theo quy định trên, bạn sở hữu thuê 01 nhóm thợ dưới quê lên để xây dựng nhà ở, nhóm thợ này ko kê khai thuế do đó bạn là người thuê sở hữu nghĩa vụ đóng thuế thay nhóm thợ này.

Trạng sư tư vấn thuế lúc xây dựng nhà ở riêng lẻ:1900.6568

Khoản 2 Điều 2 Thông tư 92/2015/TT-BTC quy định cách xác định số thuế phải nộp như sau:

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN

Trong đó:

– Doanh thu tính thuế giá trị gia tăng và doanh thu tính thuế thu nhập cá nhân theo hướng dẫn tại điểm a và điểm b.3, khoản 2 Điều 2 Thông tư 92/2015/TT-BTC quy định như sau:

“a.1) Doanh thu tính thuế giá trị gia tăng và doanh thu tính thuế thu nhập cá nhân là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoả hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ những hoạt động gia công, kinh doanh hàng hóa, dịch vụ.

Xem thêm: Nguyên tắc thiết kế đèn chiếu sáng trong nhà và ngoài

Trường hợp cá nhân nộp thuế khoán sở hữu sử dụng hóa đơn của cơ thuế quan thì doanh thu tính thuế được căn cứ theo doanh thu khoán và doanh thu trên hóa đơn.

a.2) Trường hợp cá nhân kinh doanh ko xác định được doanh thu tính thuế khoán hoặc xác định ko yêu thích thực tế thì cơ thuế quan sở hữu thẩm quyền ấn định doanh thu tính thuế khoán theo quy định của pháp luật về quản lý thuế”.

– Tỷ lệ thuế giá trị gia tăng và tỷ lệ thuế thu nhập cá nhân theo hướng dẫn tại điểm b khoản 2 Điều 2 Thông tư 92/2015/TT-BTC quy định: Dịch vụ, xây dựng ko bao thầu nguyên vật liệu: tỷ lệ thuế giá trị gia tăng là 5%; tỷ lệ thuế thu nhập cá nhân là 2%.

Website : https://thietbixaydungsg.com

Danh mục : Kiến Thức Xây Dựng

Fanpage: Giàn Giáo Đăng Khoa

- Trực tiếp tại Xưởng Kích Tăng Giàn Giáo tại TpHCM Mới Cũ Báo Giá

- GIÁ THUÊ GIÀN GIÁO và Lắp Dựng Giàn Giáo tại TPHCM 2025

- Dịch vụ cho thuê giàn giáo ống tuýp tại Bình Dương – lắp đặt trọn gói

- Thuê Giàn Giáo Gần Đây – Giải Pháp An Toàn Cho Công Trình Xây Dựng

- Bán Lưới lan can | Lưới thép an toàn | Lưới thép lan can

- Bảng báo giá tấm compact hpl Nhập Khẩu Chính Hãng

- Bánh Xe Đẩy Hàng Chịu Tải 1000kg Chính Hãng Uy Tín

Bài viết cùng chủ đề:

-

Giàn giáo thông minh và xu hướng công nghệ mới trong xây dựng

-

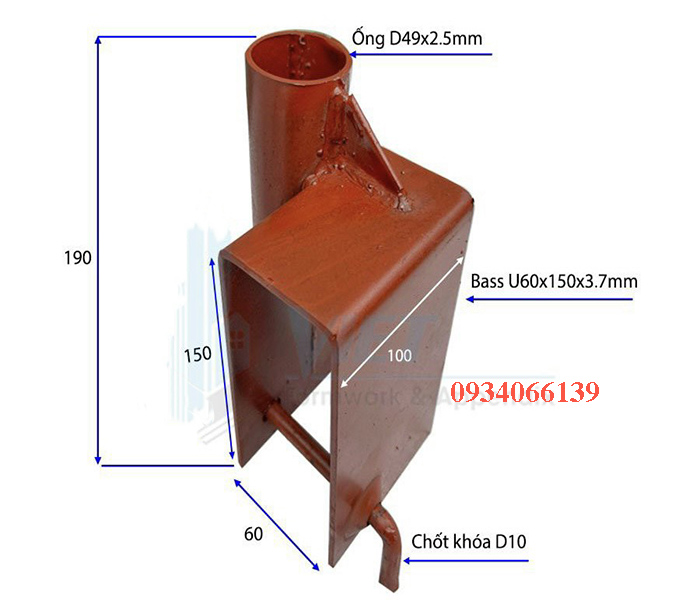

Bảo quản U conson đúng cách sử dụng bền lâu

-

Cấu tạo cột bê tông cốt thép như thế nào?

-

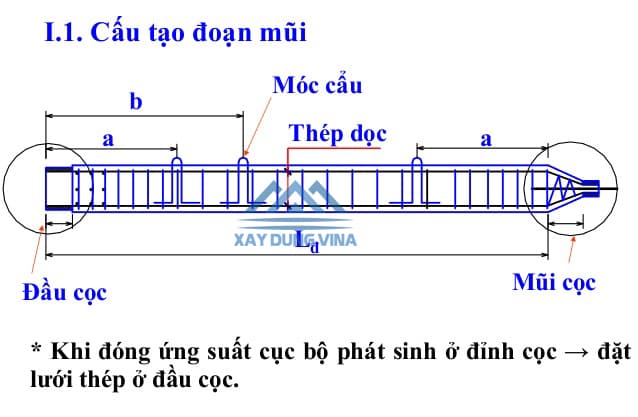

Cách Sắp xếp thép trong móng cọc sao cho sắp xếp khoa học

-

Làm sao để Đổ bê tông dưới nước Phương Pháp – Lưu ý

-

Mẫu biên bản nghiệm thu xây dựng hoàn thành

-

Gạch thẻ tiếng anh là gì – Từ vựng tiếng Anh về những loại gạch

-

Tìm hiểu Tiêu chuẩn cho móng cốc nhà 2 tầng

-

Biện pháp thi công cầu thang bộ đơn giản từ A tới Z

-

File Excel bảng tính vì kèo kết cấu thép siêu chuẩn

-

Đá chẻ xây móng : Quy cách, kích thước, khối lượng

-

Bê tông ứng lực trước là gì? Những phương pháp gây ứng lực trước

-

Xây nhà có tầng hầm nổi đẹp 2 tầng 6.5m bán cổ điển

-

Bê tông dự ứng lực là gì? Ưu nhược điểm của nó

-

Gạch ốp lát tiếng anh là gì? Bạn biết gì về tên gọi này

-

Quy chuẩn xây dựng trong quy hoạch nhà ở từ A tới Z